Οι οντότητες “δύνανται” να αναγνωρίζουν αναβαλλόμενο φόρο. Ποιες θα είναι οι επιπτώσεις στις χρηματοοικονομικές καταστάσεις;

Απόσπασμα από το βιβλίο του Δημήτρη Δημητρίου, CEO της CPA με τίτλο «Ανάλυση και Ερμηνεία των ΕΛΠ σε Φορολογική Βάση και Λογιστικές Αξίες».

Με την ψήφιση του Ν.4308/24-11-2014 και με βάση την οδηγία 34/2013 της Ε.Ε οι λογιστικές ρυθμίσεις βελτιώνονται, εκσυγχρονίζονται και ενοποιούνται σε ενιαίο κείμενο οι διάσπαρτοι ως σήμερα λογιστικοί κανόνες, όπως ήταν στον Ν.2190/1920, στον Ν.3190/1955, στον Ν.4095/2012 και σε άλλες νομοθεσίες.

Σύμφωνα και με την πρόσφατη Λογιστική Οδηγία που εκδόθηκε από την ΕΛΤΕ η λογιστική της αναβαλλόμενης φορολογίας αποσκοπεί στην αποτύπωση ορθότερου λογιστικού αποτελέσματος και περιουσιακών στοιχείων και υποχρεώσεων αποτρέποντας τους ετεροχρονισμούς που μπορεί να προκαλούνται από τη διαφοροποίηση της φορολογικής νομοθεσίας.

Μια από τις μεγαλύτερες μεταρρυθμίσεις του Ν.4308/2014 είναι η υιοθέτηση του αναβαλλόμενου φόρου.

Με το άρθρο αυτό θα προσπαθήσουμε να διερευνήσουμε τα ζητήματα που προκύπτουν από την υιοθέτηση και τον υπολογισμό των αναβαλλόμενων φόρων στις χρηματοοικονομικές καταστάσεις μίας οντότητας.

Στις περισσότερες χώρες, η βάση για τον υπολογισμό της φορολογικής υποχρέωσης μιας οντότητας είναι το κέρδος που απεικονίζεται στις χρηματοοικονομικές καταστάσεις.

Ωστόσο, οι εκάστοτε φορολογικές νομοθεσίες είτε επιτρέπουν είτε απαιτούν τα ποσά που πρέπει να αναγνωρίζονται για φορολογικούς σκοπούς να υπολογίζονται σε διαφορετικές αξίες ή σε διαφορετικές βάσεις ή σε διαφορετικές περιόδους από εκείνες που χρησιμοποιούνται για τις χρηματοοικονομικές καταστάσεις. Οι φορολογικές επιπτώσεις αυτών των διαφορών στα κονδύλια μεταξύ λογιστικής απεικόνισης και φορολογητέας απόδοσης για μια δεδομένη χρονική περίοδο είναι γνωστές ως “Αναβαλλόμενοι φόροι”.

To κονδύλι “φορολογητέο κέρδος” στο οποίο υπολογίζεται ο φόρος εισοδήματος της οντότητας είναι συχνά διαφορετικό από αυτό που παρουσιάζεται στις ετήσιες χρηματοοικονομικές καταστάσεις της και αναφέρεται ως “λογιστικό κέρδος”. Αυτό συμβαίνει επειδή υπολογίζεται χρησιμοποιώντας διαφορετικούς κανόνες. Το φορολογητέο κέρδος βασίζεται στην ισχύουσα φορολογική νομοθεσία για τον προσδιορισμό του ποσού του φόρου που θα πρέπει να καταβληθεί ως “τρέχων φόρος” στις φορολογικές αρχές. Από την άλλη πλευρά, το λογιστικό κέρδος βασίζεται σε γενικά αποδεκτές λογιστικές αρχές (GAAP) που ενσωματώνονται συνήθως σε λογιστικά πρότυπα (στην προκειμένη περίπτωση τα Ε.Λ.Π.) και παρέχουν πληροφορίες προς τους χρήστες των χρηματοοικονομικών κατατάσεων για τη λήψη αποφάσεων (όπως οι επενδυτικές αποφάσεις).

Είναι σημαντικό να επισημάνουμε ότι το κονδύλι “φόρος εισοδήματος”, που εμφανίζεται σύμφωνα με τα Ε.Λ.Π. στα Αποτελέσματα Χρήσης, αφορά τη δαπάνη φόρου των λογιστικών κερδών και όχι το φόρο που θα καταβληθεί για την περίοδο αναφοράς στις φορολογικές αρχές και θα αναφέρεται πλέον ως τρέχων φόρος.

Από λογιστική άποψη το ζήτημα είναι πώς θα υπολογιστεί η δαπάνη φόρου εισοδήματος που πρέπει να αναγνωριστεί στις οικονομικές καταστάσεις;

Μία εύκολη προσέγγιση είναι να υπολογίζεται επί του φορολογητέου κέρδους, οπότε η δαπάνη φόρου εισοδήματος ισούται με τον τρέχοντα φόρο (γνωστή ως μέθοδος “πληρωτέοι φόροι”). Δηλαδή το ποσό που πληρώνεται στη φορολογική δήλωση, εμφανίζεται και στα αποτελέσματα ως έξοδο φόρου. Ωστόσο, η προσέγγιση αυτή δεν έχει γίνει ευρέως αποδεκτή από τις διεθνείς λογιστικές κοινότητες, διότι συγκρούεται με τη θεμελιώδη αρχή των IFRS της πιστής παρουσίασης (faithful presentation) των οικονομικών συναλλαγών στις χρηματοοικονομικές καταστάσεις. Αυτό συμβαίνει επειδή θεωρείται ότι ο φόρος εισοδήματος θα πρέπει να αντιστοιχεί στο αποτέλεσμα των συναλλαγών ή γεγονότων που εμφανίζει το λογιστικό κέρδος. Ως εκ τούτου, ο φόρος εισοδήματος θα πρέπει να σχετίζεται με το λογιστικό κέρδος και να υπόκειται σε αναγνώριση και επιμέτρηση με τους ίδιους κανόνες που ισχύουν για τις άλλες δαπάνες που αναφέρονται στις χρηματοοικονομικές καταστάσεις.

Σκοπός των προτύπων είναι να συμβιβάσει τη διαφορά που μπορεί να προκύψει μεταξύ φορολογητέου εισοδήματος και λογιστικού αποτελέσματος με την παρακολούθηση τόσο της Λογιστικής Αξίας όσο και της Φορολογικής βάσης. Αυτό επιτυγχάνεται φυσικά με την αναγνώριση ενός στοιχείου ως φόρου εισοδήματος που ευθυγραμμίζεται με το λογιστικό κέρδος, όχι με το φορολογητέο κέρδος. Ειδικότερα, το έξοδο φόρου εισοδήματος που εμφανίζεται στα Αποτελέσματα Χρήσης (income statement) υπολογίζεται ως το άθροισμα του ποσού των τρεχουσών φορολογικών υποχρεώσεων (τρέχων φόρος) και του ποσού που εξισώνει το κέρδος και αναφέρεται ως αναβαλλόμενος φόρος. Ο αναβαλλόμενος φόρος μπορεί να οριστεί ως η μελλοντική φορολογική επίδραση των στοιχείων, που αναγνωρίζονται στον ισολογισμό που προετοιμάζεται, για φορολογικούς σκοπούς. Είναι σημαντικό να αναγνωρίσουμε τις φορολογικές συνέπειες των συναλλαγών ή γεγονότων που παράγουν λογιστικό κέρδος, ακόμη και αν οι φορολογικές επιδράσεις δεν έχουν πραγματοποιηθεί και θα συμβούν πραγματικά στο μέλλον.

Παράδειγμα κατανόησης:

Μία οντότητα έχει επιλέξει να επιμετρά τα ακίνητά της σε εύλογες αξίες σύμφωνα με το άρθρο 24 του Ν.4308/2014 και προκύπτει κέρδος (υπεραξία) 1 εκ. ευρώ από την επιμέτρηση και θα πρέπει να εμφανιστεί ως αποθεματικό εύλογης αξίας στην Καθαρή Θέση σύμφωνα με τις διατάξεις του νόμου αλλά από την άλλη η οντότητα δεν έχει υιοθετήσει την αναγνώριση του αναλογούντα αναβαλλόμενου φόρου σύμφωνα με την ευχέρεια που της παρέχει ο Νόμος. Στην περίπτωση που η οντότητα αποφασίσει να χρηματοδοτηθεί από μία τράπεζα ή να αναδιαρθρώσει τις υπάρχουσες χρηματοδοτήσεις της, το πιθανότερο είναι η ίδια η τράπεζα να υπολογίσει τον αναβαλλόμενο φόρο, που θα είναι 290 χιλ. ευρώ (1 εκ. επί 29%). Αυτό θα έχει ως αποτέλεσμα να εμφανίζονται αυξημένα τα ίδια κεφάλαια και μειωμένες οι υποχρεώσεις της οντότητας κατά το ποσό αυτό. Δηλαδή ο βασικός δείκτης χρηματοδότησης “Ξένα Κεφάλαια/Ίδια κεφάλαια” και η πραγματική Καθαρή Θέση δεν θα ανταποκρίνονται σε πραγματικές αξίες με ενδεχόμενο η τράπεζα να μην εγκρίνει το ύψος του δανείου ή ακόμα και να απορρίψει και την υφιστάμενη πρόταση.

Σύμφωνα με τα παραπάνω γίνεται κατανοητό ότι η ευχέρεια της αναγνώρισης ή μη των αναβαλλόμενων φόρων από τις οντότητες είναι ένα σοβαρό θέμα που θα απασχολήσει πολλές επιχειρήσεις στο μέλλον παρότι ο νομοθέτης με την φράση “δύνανται” θέλει να διευκολύνει την λογιστική κοινότητα και τις οντότητες.

Οι βασικότερες έννοιες

Λογιστική αξία (book value of carrying amount): Η αξία με την οποία ένα στοιχείο αναγνωρίζεται στις χρηματοοικονομικές καταστάσεις.

Φορολογική βάση (tax basis): Η αξία που αναγνωρίζεται για ένα περιουσιακό στοιχείο ή υποχρέωση για σκοπούς φορολογίας εισοδήματος.

Αναβαλλόμενη φορολογική απαίτηση (deferred tax asset) : Το ποσό του φόρου εισοδήματος που είναι ανακτήσιμος σε μελλοντικές περιόδους από εκπιπτόμενες προσωρινές διαφορές, μεταφερόμενες φορολογικές ζημιές και μεταφερόμενους αχρησιμοποίητους πιστωτικούς φόρους (tax credits) και δημιουργεί έσοδο φόρου.

Αναβαλλόμενη φορολογική υποχρέωση (deferred tax liability): Το ποσό του φόρου εισοδήματος που οφείλεται σε μελλοντικές περιόδους, σε σχέση με φορολογητέες προσωρινές διαφορές και δημιουργεί έξοδο φόρου.

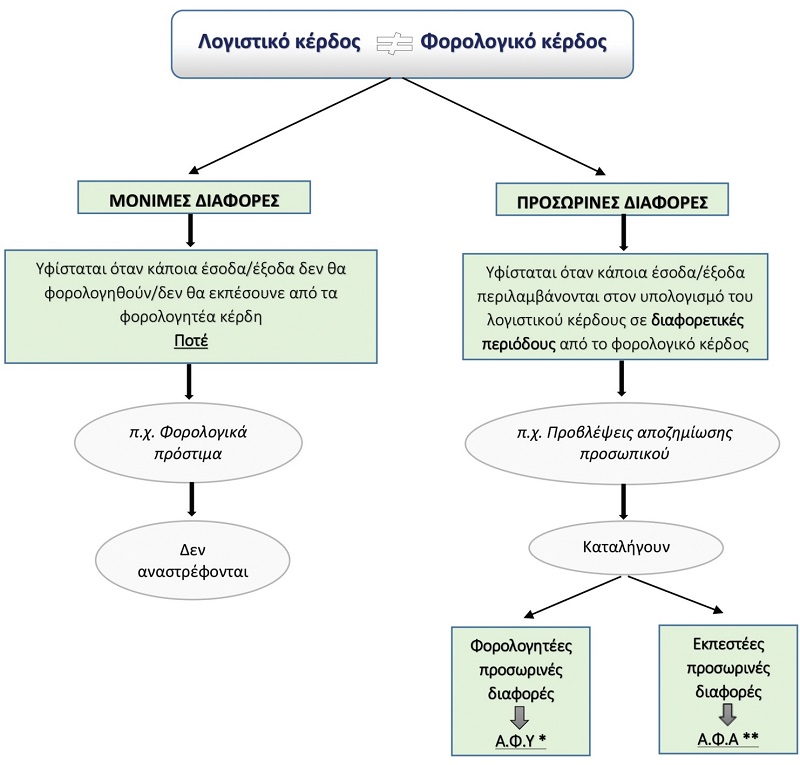

Οι διαφορές μεταξύ φορολογικής και λογιστικής βάσης διακρίνονται σε μόνιμες και προσωρινές.

Προσωρινή διαφορά (temporary difference): Η διαφορά μεταξύ της λογιστικής αξίας ενός περιουσιακού στοιχείου, υποχρέωσης ή άλλου στοιχείου των χρηματοοικονομικών καταστάσεων και της φορολογικής του βάσης, που η οντότητα αναμένει να επηρεάσει στο μέλλον τα φορολογητέα αποτελέσματα, όταν αυτές αντιστραφούν ή διακανονιστούν.

Μόνιμη διαφορά (permanent difference): Σε αντιδιαστολή προς τις προσωρινή, η μόνιμη είναι οι διαφορά μεταξύ λογιστικής και φορολογικής βάσης που δεν αντιστρέφεται όταν τα έξοδα δεν εκπίπτουν από την φορολογία. Π.χ. φορολογικά πρόστιμα και προσαυξήσεις.

Δύο βασικές μεθοδολογίες μπορούν να χρησιμοποιηθούν ευρέως για την εφαρμογή του αναβαλλόμενου φόρου. Αυτές είναι: (1) η μεθοδολογία της “κατάστασης λογαριασμού αποτελεσμάτων”, και (2) η μεθοδολογία του “ισολογισμού”.

Η μεθοδολογία του “Ισολογισμού”

Η πιο σημαντική αλλαγή στο Δ.Λ.Π. 12 “Φόρος εισοδήματος” είναι ότι η βάση που χρησιμοποιείται για να υπολογίζει τους αναβαλλόμενους φόρους ακολουθεί την μεθοδολογία του “Ισολογισμού”, σε αντίθεση με την μεθοδολογία της “κατάστασης λογαριασμού Αποτελεσμάτων”. Για τον υπολογισμό της αναβαλλόμενης φορολογίας στο πλαίσιο της μεθοδολογίας αυτής, πρέπει να καθορίσουμε τις προσωρινές διαφορές της οντότητας. Προσωρινές διαφορές είναι οι διαφορές μεταξύ της λογιστικής αξίας ενός περιουσιακού στοιχείου ή υποχρέωσης στον ισολογισμό και της φορολογικής βάσης του (δηλαδή, το ποσό που αποδίδεται στον ίδιο περιουσιακό στοιχείο ή υποχρέωση για φορολογικούς σκοπούς). Αντίθετα, για τον υπολογισμό της αναβαλλόμενης φορολογίας στο πλαίσιο της μεθοδολογίας της κατάστασης λογαριασμού αποτελεσμάτων, πρέπει να καθορίσουμε τον ετεροχρονισμό των συναλλαγών της οντότητας. Χρονικές διαφορές προκύπτουν όταν τα έσοδα και τα έξοδα που αναγνωρίστηκαν κατά τον υπολογισμό του λογιστικού κέρδους, περιλαμβάνονται στον υπολογισμό των φορολογητέων κερδών πριν ή μετά από την περίοδο αναφοράς. Η βασική διαφορά έγκειται στον διαφορετικό υπολογισμό που γίνεται στην μεθοδολογία του Ισολογισμού σύμφωνα με τα στοιχεία που εμφανίζονται σ’αυτόν, ενώ η προσέγγιση της κατάστασης λογαριασμού Αποτελεσμάτων αφορά τα στοιχεία που εμφανίζονται στην κατάσταση Αποτελεσμάτων.

Σε ορισμένες περιπτώσεις, η προσωρινή διαφορά ενός στοιχείου μπορεί να είναι ίση με το ποσό του ετεροχρονισμού σε μια περίοδο. Ωστόσο, τα ποσά των χρονικών διαφορών δεν μπορεί να είναι μεγαλύτερα από τα ποσά των προσωρινών διαφορών. Αυτό οφείλεται στο γεγονός ότι δεν υφίσταται διαφορές μόνο από τα στοιχεία ενεργητικού και υποχρεώσεων του Ισολογισμού αλλά υπάρχουν οπωσδήποτε και επιπτώσεις που επιδρούν μέσω της κατάστασης λογαριασμού Αποτελεσμάτων, οι οποίες θα επηρεάσουν τους αναβαλλόμενους φόρους. Για παράδειγμα, μία προσωρινή διαφορά, χωρίς να είναι χρονική διαφορά, μπορεί να προκύψει όταν ένα περιουσιακό στοιχείο αναπροσαρμόζεται θετικά με κέρδος (όπου η αύξηση στην αξία αναγνωρίζεται στα Ίδια Κεφάλαια και όχι στην Κατάσταση Αποτελεσμάτων), αλλά δεν υφίσταται καμία ισοδύναμη προσαρμογή για φορολογικούς σκοπούς.

Φορολογικές Ζημίες

Σύμφωνα με τον Ν.4308/2014 και το Δ.Λ.Π. 12 για κάθε μεταφορά εις νέον Φορολογικών Ζημιών & Πιστωτικών Φόρων, θα πρέπει να αναγνωρίζεται μία Αναβαλλόμενη Φορολογική Απαίτηση (Α.Φ.Α.), κατά την έκταση που αναμένεται ότι θα υπάρξει μελλοντικό φορολογητέο εισόδημα, έναντι του οποίου οι αχρησιμοποίητες φορολογικές ζημιές και πιστωτικοί φόροι μπορεί να χρησιμοποιηθούν.

Για την εκτίμηση της πιθανότητας να υπάρξει φορολογητέο κέρδος εξετάζονται τα ακόλουθα κριτήρια :(α) αν αναμένεται ότι η οικονομική μονάδα θα έχει φορολογητέα κέρδη ή υπάρχει φορολογικός προγραμματισμός που θα δημιουργήσει φορολογητέο κέρδος πριν την εκπνοή των αχρησιμοποίητων φορολογικών ζημιών (στην επόμενη πενταετία) ή των αχρησιμοποίητων πιστωτικών φόρων βάσει των προβλεπόμενων εσόδων της στηριζόμενη στην βάση ενός Επιχειρηματικού Σχεδίου (Business Plan).

(β) αν η οντότητα έχει επαρκείς φορολογητέες προσωρινές διαφορές, οι οποίες θα καταλήξουν σε φορολογητέα ποσά έναντι των οποίων οι αχρησιμοποίητες φορολογικές ζημίες ή αχρησιμοποίητοι πιστωτικοί φόροι μπορεί να χρησιμοποιηθούν πριν τη λήξη του δικαιώματος συμψηφισμού τους π.χ. 5ετία,

(γ) αν οι αχρησιμοποίητες φορολογικές ζημίες προέρχονται από έκτακτα γεγονότα ή αιτίες που είναι δύσκολο να εμφανιστούν ξανά. Κατά την έκταση που δεν αναμένεται ότι θα υπάρχει φορολογητέο κέρδος, βάσει των παραπάνω, δεν αναγνωρίζεται Αναβαλλόμενη Φορολογική Απαίτηση.

Στο παρακάτω σχήμα απεικονίζονται οι περιπτώσεις των διαφορών που δημιουργούνται μεταξύ λογιστικού και φορολογητέου κέρδους:

* Αναβαλλόμενη Φορολογική Υποχρέωση

** Αναβαλλόμενη Φορολογική Απαίτηση

Αναγνώριση αναβαλλόμενων φόρων

Σύμφωνα και με την πρόσφατη λογιστική οδηγία η εφαρμογή της αναβαλλόμενης φορολογίας εισάγεται από το νόμο σε καθαρά προαιρετική βάση. Ωστόσο, η λογιστική της αναβαλλόμενης φορολογίας δεν μπορεί να εφαρμόζεται επιλεκτικά. Δηλαδή, η οντότητα δεν επιτρέπεται να επιλέγει την εφαρμογή της αναβαλλόμενης φορολογίας σε εκείνα τα στοιχεία που δίνουν αναβαλλόμενο φόρο έσοδο και αντίστοιχη αναβαλλόμενη φορολογική απαίτηση, και να αγνοεί στοιχεία που δίνουν αναβαλλόμενο φόρο έξοδο και αναβαλλόμενη φορολογική υποχρέωση. Επομένως, όταν μια οντότητα υιοθετεί την λογιστική της αναβαλλόμενης φορολογίας, την εφαρμόζει στο σύνολο θετικών και αρνητικών ποσών του αναβαλλόμενου φόρου.

Οι οντότητες που αναγνωρίζουν αναβαλλόμενο φόρο, πρέπει να αναγνωρίζουν όλες τις Αναβαλλόμενες Φορολογικές Υποχρεώσεις. Αντίθετα, οι αναβαλλόμενες Φορολογικές Απαιτήσεις αναγνωρίζονται στο βαθμό που είναι σφόδρα πιθανό και τεκμηριωμένο ότι θα υπάρχουν φορολογητέα Κέρδη έναντι των οποίων οι εκπιπτόμενες προσωρινές διαφορές μπορούν να χρησιμοποιηθούν. Χρεωστικά και πιστωτικά υπόλοιπα των αναβαλλόμενων φόρων υπόκεινται σε συμψηφισμό και τα αντίστοιχα καθαρά ποσά παρουσιάζονται στον ισολογισμό και στην κατάσταση αποτελεσμάτων.

Ο αναβαλλόμενος φόρος, είτε περιουσιακό στοιχείο είτε υποχρέωση, αναγνωρίζεται αρχικά και επιμετράται μεταγενέστερα στο ποσό που προκύπτει από την εφαρμογή του ισχύοντος φορολογικού συντελεστή σε κάθε προσωρινή διαφορά.

Οι μεταβολές στο ποσό της Αναβαλλόμενης Φορολογικής Απαίτησης ή Υποχρέωσης του Ισολογισμού που προκύπτουν από περίοδο σε περίοδο, αναγνωρίζονται σε μείωση ή αύξηση αναλόγως του φόρου εισοδήματος της Κατάστασης Αποτελεσμάτων. Κατ’ εξαίρεση, οι διαφορές που προκύπτουν από περιουσιακά στοιχεία ή υποχρεώσεις των οποίων οι μεταβολές αναγνωρίζονται στην Καθαρή Θέση, σε μείωση ή αύξηση αναλόγως του σχετικού κονδυλίου.

Επίσης, σύμφωνα με το άρθρο 3 του Ν.4308/2014, το λογιστικό σύστημα της οντότητας απαιτείται να παρακολουθεί τόσο τη λογιστική αξία των στοιχείων των εσόδων, εξόδων, περιουσιακών στοιχείων, υποχρεώσεων και καθαρής θέσης, κατά περίπτωση, με σκοπό την κατάρτιση των χρηματοοικονομικών καταστάσεων της οντότητας όσο και τη φορολογική βάση, των στοιχείων εφόσον διαφέρουν με σκοπό τη συμμόρφωση με τη φορολογική νομοθεσία και την υποβολή φορολογικών δηλώσεων.